Možnosti bezhotovostných platieb – ako si vybrať?

Napriek tomu, že bezhotovostné platby sú už dávno štandardom, od 1.mája sú aj povinnosťou. Zákazníci ich očakávajú, podnikatelia ich potrebujú a štát ich už legislatívne aj pretlačil do nového zákona. Otázka teda dnes nie je či umožniť platbu kartou, ale akú formu zvoliť.

Možností je viac než kedykoľvek predtým – od klasických platobných terminálov, cez mobilné platby až po platby QR kódu generovaný v mobilnej aplikácii, cez eKasu či QR platbu cez VRP2. Každá z nich má svoje miesto. Nie každá je však vhodná pre každý typ prevádzky.

Prečo je výber spôsobu bezhotovostnej platby dôležitý

Správne zvolený spôsob platby ovplyvňuje:

-

- ✔ rýchlosť obsluhy,

-

- ✔ komfort zákazníkov,

-

- ✔ plynulosť prevádzky,

-

- ✔ manažment prevádzky, prehľad tržieb, možnosti integrácií a ďalších predajných kanálov

Iné potreby má stánok na trhu, iné kaviareň, iné sieťová prevádzka. Preto sa oplatí pozrieť sa na možnosti bezhotovostných platieb prakticky, nie len podľa ceny.

1. Platba kartou, mobilom či hodinkami cez POS terminál

POS terminál je dlhodobo najrozšírenejší a najuniverzálnejší spôsob bezhotovostnej platby.

Umožňuje prijímať:

-

- ✔ platby debetnými a kreditnými kartami, gastro a benefitnými kartami

-

- ✔ mobilné platby (Apple Pay, Google Pay),

-

- ✔ bezkontaktné aj klasické transakcie.

Platba kartou cez POS terminál vyniká najmä rýchlosťou – celý proces trvá doslova pár sekúnd. Zákazníci jej dôverujú, považujú ju za štandard a prirodzene ju očakávajú v každej modernej prevádzke. Vďaka minimálnej chybovosti a spoľahlivému spracovaniu transakcií je toto riešenie vhodné aj pri vysokom počte platieb počas dňa. Pre väčšinu kamenných prevádzok tak predstavuje základný štandard, od ktorého sa ostatné bezhotovostné riešenia skôr odvíjajú než ho nahrádzajú.

2. QR platby ako forma bezhotovostnej úhrady

QR platby fungujú na princípe:

-

- zobrazenia QR kódu s platobnými údajmi,

- naskenovania kódu zákazníkom,

- potvrdenia platby v mobilnej bankovej aplikácii.

Proces platby je ale pomalší, vyžaduje aktívny mobilný telefón, bankovú aplikáciu a stabilné internetové pripojenie. Navyše nie každý zákazník je ochotný alebo schopný tento spôsob použiť, čo môže viesť k zdržaniu pri pokladni.

Nevýhody a riziká QR platieb

Pomalší proces platby – na rozdiel od sekundového pípnutia kartou vyžaduje QR platba viacero krokov: skenovanie, prihlásenie do bankovej aplikácie, potvrdenie transakcie. V prevádzkach s väčším počtom zákazníkov to môže spôsobiť neúnosné zdržania a dlhé rady.

Závislosť od technológií – zákazník potrebuje smartfón s funkčnou batériou, nainštalovanou bankovou aplikáciou a stabilným internetovým pripojením. Ak niečo z toho chýba, platba sa neuskutoční.

Bezpečnostné riziká – QR kódy môžu byť zneužité podvodníkmi. Falošné QR kódy môžu presmerovať platbu na iný účet. Pri chybnom zadaní sumy či účtu banka už zvyčajne nevie pomôcť.

Žiadna ochrana spotrebiteľa – na rozdiel od kariet QR platby neponúkajú poistenie nákupu, chargeback ochranu ani ďalšie benefity spojené s kartovými spoločnosťami.

Obmedzená dostupnosť – nie všetky banky v súčasnosti podporujú každý typ okamžitej platby. Zákazník musí mať funkčnú mobilnú aplikáciu a podporovanú banku.

Neotestovaný systém – štátny systém QR platieb sa bude ešte len spúšťať. Verejný pilot je plánovaný na január – február 2026 a ostrá prevádzka až od marca 2026. Nie je úplne jasné, ako bude systém fungovať v praxi a aké problémy môžu vzniknúť.

Neistota nákladov a poplatkov – hoci samotný QR systém je prezentovaný ako lacný, podnikateľ musí rátať s nákladmi, poskytovatelia avizujú poplatky už vo výške 0,59% + 9 centov za transakciu.

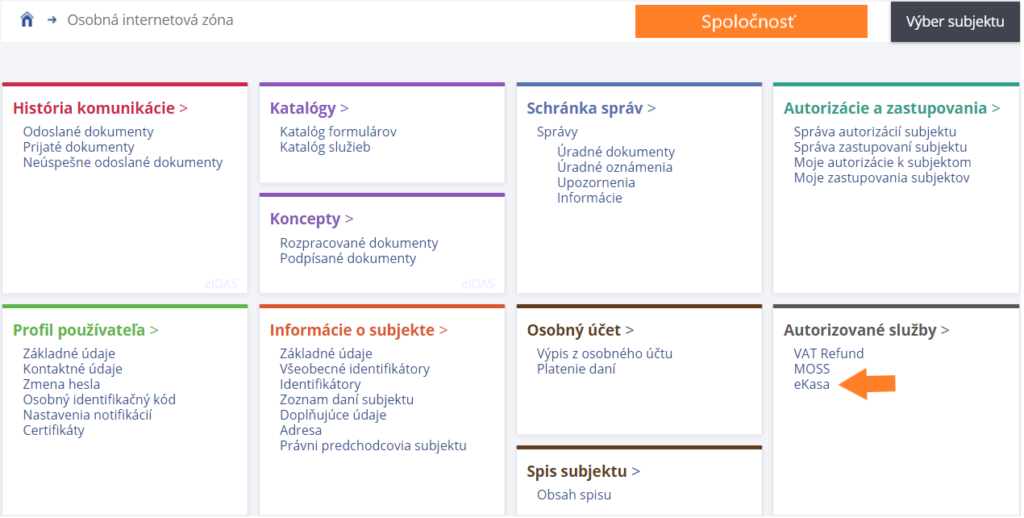

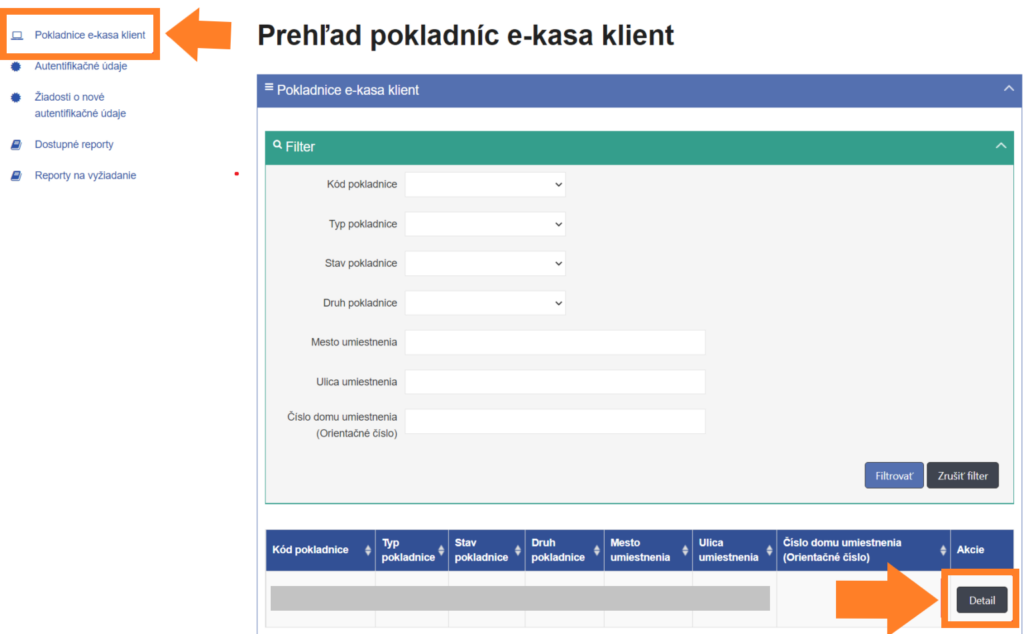

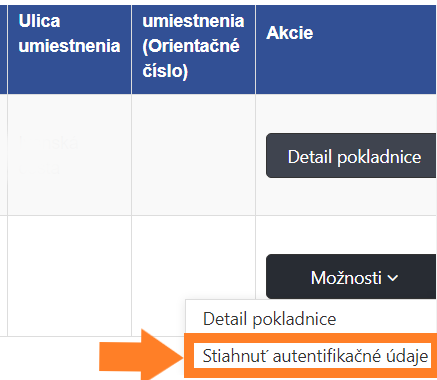

Platba QR kódom cez VRP2

Špecifickou možnosťou je platba QR kódom cez VRP2, teda virtuálnu registračnú pokladnicu. Toto štátne riešenie môžu využívať najmä podnikatelia s veľmi nízkym objemom transakcií, resp. s príležitostným predajom a hľadajú základný spôsob, ako splniť povinnosť bezhotovostnej platby s minimálnymi nákladmi.

Treba však počítať s tým, že VRP2 je plne závislá od internetového pripojenia, pri každom predaji sa obchodník na novo prihlasuje do systému, a tak je aj celý proces výrazne pomalší než platba kartou cez POS terminál. Z pohľadu zákazníckeho komfortu ide skôr o náhradné riešenie než o plnohodnotnú alternatívu.

| Kritérium | POS Terminál | QR Platba |

| Začiatočné náklady | Terminál ZDARMA od Papaya POS | Integrácia do eKasa systému (poplatok v závislosti od dodávateľa) |

| Transakčné poplatky | Od 0,4 % (Papaya POS) | Poplatky sa môžu líšiť – avizované sú od 0,59% + 9 centov za transakciu |

| Rýchlosť platby | 1-3 sekundy (pípnutie kartou/mobilom) | viac ako 60 sekúnd (skenovanie, prihlásenie, potvrdenie) |

| Náročnosť pre zákazníka | Minimálna – priloženie karty/mobilu | Vyššia – potrebný mobilný telefón, aplikácia, internet |

| Spoľahlivosť | Vysoká – overená technológia | Otázna – systém sa ešte len testuje |

| Bezpečnosť | Šifrovaná komunikácia, ochrana chargeback | Riziko podvodných QR kódov, žiadny chargeback |

| Istota prijatia platby | Okamžitá – schválená transakcia = peniaze na účte | Čakanie na notifikáciu (až 90 sekúnd), možnosť chýb |

| Vhodné pre | Všetky typy podnikov – retail, gastro, služby | Príležitostný predaj, veľmi nízke obraty |

Viac o QR platbách nájdete v našich predošlých článkoch: QR platby alebo Bezhotovostné platby od 1.3.2026

Ako si vybrať správny spôsob bezhotovostnej platby?

Pri výbere riešenia sa oplatí zohľadniť:

-

- ✔ počet zákazníkov denne,

-

- ✔ rýchlosť obsluhy,

-

- ✔ očakávania zákazníkov,

-

- ✔ typ prevádzky a jej rastový potenciál.

Ak prevádzka rastie, má potenciál rásť alebo jednoducho chce ponúknuť zákazníkom rýchle a bezpečné riešenie, POS terminál je dlhodobo najspoľahlivejším riešením. Ak ide len o občasný predaj QR platba cez VRP2 môže byť postačujúca.

Hľadáte najjednoduchší spôsob, ako prijímať bezhotovostné platby?

Pomôžeme vám vybrať riešenie, ktoré bude rýchle pre zákazníkov, jednoduché pre obsluhu a pripravené na budúce legislatívne zmeny.

Nezáväzne vám poradíme, či je pre vás vhodný POS terminál, QR platba alebo kombinácia oboch. Zanechajte nám vaše kontaktné údaje, radi vám poradíme.

Budujeme partnerstvá,

ktoré trvajú

Ak chcete spĺňať legislatívu a zároveň hľadáte spoľahlivé riešenia za férové ceny, zanechajte nám kontakt pre nezáväznú cenovú ponuku.

...

Čítať viac